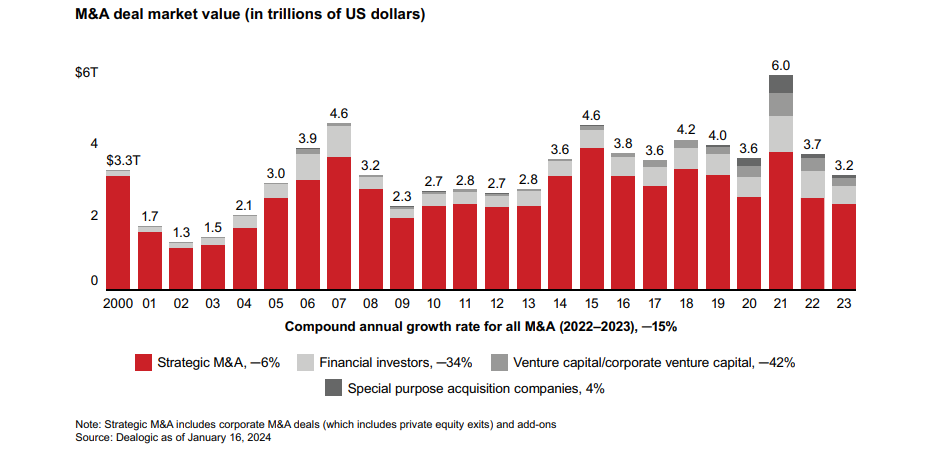

Vergis ik mij of zit de fusie- en overnamemarkt in het slop? Als ik de cijfers mag geloven was 2023 een slecht jaar voor de wereldwijde fusie en overnamemarkt. De totale waarde van de gesloten of aangekondigde deals in 2023 bedraagt precies 3 bln dollar, wat een daling van 15.8% is ten opzichte van 20221. Deze mondiale dealwaarde is niet meer zo laag geweest sinds 2013. Geldt dit ook voor Nederland? Wel vervelend als je je bedrijf verkoopt. Het is niet merkbaar als je met de collega bedrijfsovername-adviseurs spreekt. Iedereen heeft het druk. Ook de private equity markt bloeit als ooit tevoren gegeven het feit dat er steeds meer private equity fondsen zijn. Maar als je wat gedetailleerder kijkt zijn er wel een paar trends die niet onopgemerkt kunnen blijven.

Nederlandse MKB-markt laat wisselend beeld zien

De Nederlandse markt valt relatief mee ten opzichte van de wereldmarkt. Over geheel 2023 nam de Nederlandse M&A markt af2. Niet zozeer de aantallen maar met name het volume. Deze afname is niet onverwachts. In onze blog in begin 2023 kondigden wij dit al aan.

Na een daling in de tweede helft van 2022 zette deze trend zich voort in 2023, voornamelijk bij transacties tussen de 5 en 50 mln euro. Door de jaren heen is dit gemiddeld 60% van het aantal transacties. Er is wel een opmerkelijke toename in het aandeel van kleine deals, met een dealwaarde tot €5 mln. Dat is dan toch het Nederlandse MKB dat naar opvolgers zoekt. Als opvolgers niet binnen de familie of het bedrijfsmanagement te vinden zijn, wordt buiten de onderneming gezocht.

Toenemende rol van private equity in Nederland

In Nederland worden de meeste transacties nog gedaan door de bedrijven, de zogenaamde corporates. De rol van de financiële investeerders neemt in Nederland wel gestaag toe. In 2022 waren dat met name meer verkopen uit de portefeuille aan buitenlandse of Nederlandse private equitybedrijven. De aankopen beleven redelijk gelijk ten opzichte van 2022.

De PE huizen beschikken over behoorlijk wat fondsen om te investeren. In 2023 werd 72% meer vermogen opgehaald ten opzichte van 2022, totaal meer dan €6 mld. Waterland spant in Nederland de kroon met een funding van €3,5 mld. Dit valt overigens in het niets bij wat er op de internationale markten gebeurt.

Grootste private equity funding tot nu toe

Op 28 februari meldde het Financieel Dagblad de grootste financiering door een private equity-bedrijf tot nu toe van 22 miljard euro, gerealiseerd door het Zweedse PE-fonds EQT van de familie Wallenberg. Als corporate finance specialist is onze eerste gedachte altijd: ‘mijn hemel waar gaan ze dat allemaal in investeren’. In de meeste gevallen worden de opgehaalde bedragen geïnvesteerd met meerdere bedrijfsovernames, vaak zo’n 15 tot 20 bedrijven, maar dan nog. Daarbij geldt dat er ook nog een financiering wordt gebruikt. Het totaal geïnvesteerd bedrag kan zomaar met twee vermenigvuldigd worden. De gemiddelde investering per transactie zal dan bij zo’n groot fonds dan tussen de €3 en €5 miljard of meer bedragen.

In PE-land spreekt men over een equity-ticket. Het gaat hier dus echt om grote verhogingen van de tickets. De bedrijven waarin geïnvesteerd wordt zijn er nog steeds te vinden, soms in privéhanden soms zijn die bedrijven op de beurs genoteerd.

Delisting

Voor PE-investeerders is het interessant om te kijken naar onderneming die op de beurs staan. Doorgaans zijn de op de beurs genoteerde ondernemingen groot waarmee de grote fondsen met een enkele investering adequaat worden aangewend. PE partijen kunnen door een openbare bieding op de uitstaande aandelen van de onderneming van de beurs halen. Recent is dit in Nederland gedaan door de investeringsmaatschappij KKR die Accell voor €1,5 mld van de beurs heeft gehaald3. Dit pakt niet altijd goed uit gegeven de problemen waar Accel nu mee worstelt. KKR heeft de onderneming opgezadeld met een flinke schuld ter financiering van de overnamesom, aangevuld met extra financiering die helaas nodig was omdat de resultaten onder druk stonden. Bij een eventuele herstructurering wordt dan vaak weer het eigendom in de onderneming tussen de verschillende investeerders gewijzigd.

Private equity koopt private equity

In 2023 bleek ook dat in Nederland veel transacties plaatsvonden binnen de portefeuilles van private equity-bedrijven. Dit fenomeen, de ‘carrousel’ van de private equity-markt, omvat aanzienlijke transacties, zoals de overname van Goodlife Foods door IK Partners van het Nederlandse Egeria, voor een geschat bedrag van 250 tot 500 miljoen euro4.

Wereldwijde markt krimpt sterker

Ondanks relatief positieve berichten uit Nederland, toont de wereldmarkt van fusies en overnames een negatievere trend met een daling van 6% in de strategische markt. De belangrijkste redenen betreffen de toegenomen rente, de mondiale onzekerheid en tegenomen regelgeving.

De wereldwijde markten in de plus betreffen, anders dan in Nederland, de zorgmarkt. In Nederland zijn de investeringen door private equity juist lager door de vele onzekerheden die de sector heeft met een mogelijk veranderende wetgeving en een minder sympathieke blik op de geldverstrekkers in deze sector (zie ook FD van 29 februari 2024, 2 juni 2023)

Figuur 1: verdeling op de M&A markt5

Vooruitblik in 2024 is rooskleuriger door verwachte rentedaling

Er lijkt een keerpunt te komen in de markt waarbij de markt in 2024 en verder weer een groei zal laten zien onder andere door de daling van de rente. Daarbij spelen ook een aantal structurele ontwikkelingen die de fusie en overname markt bepalen een rol. Bedrijven worden geconfronteerd met toegenomen regelgeving, een moeilijke arbeidsmarkt en complexere marktdynamieken. Dit werkt juist de schaalvergroting van de ondernemingen in de hand en dus meer fusie en overnames.

De eigen praktijk bij Clifton Finance

In onze praktijk zien wij ook in de afgelopen periode dat de gretigheid bij de transactie is veranderd in voorzichtigheid. Het duurt langer voordat de deal helemaal rond is. De onderzoeken zijn zorgvuldiger en de onderhandelingen zijn complexer geworden.

Voor onze praktijk is dat goednieuws en slecht nieuws. Complexer betekent een grotere rol voor de adviseur, maar wel met een groter afbreukrisico.